「借金問題」に関するお役立ち情報

借金問題にお悩みの方へ

1 借金問題に対応するには

借金問題を解消し、生活を立て直すための方法としては、主に貸金業者等と交渉して行うものと、裁判所に申立てをして行うものとがあります。

どの方法をとるかによって、返さなければならない金額がどの程度減るかということや、手続きによって財産にどのような影響があるかということなどが変わってきますので、現状を考慮してしっかりと検討する必要があります。

2 まずは弁護士にご相談ください

自分に合った問題解決の方法を決め、適切に行うためには、借金問題やその解決方法に関する豊富な知識や経験が必要です。

そのため、借金問題は、お一人で解決するのではなく、まずは弁護士にご相談ください。

弁護士法人心には、借金問題に関するご相談を集中的に取り扱っている弁護士がいます。

現在の状況を丁寧にお伺いし、最適と考えられる方法をご提案させていただきます。

借金問題に関するご相談は原則相談料無料で承っていますので、まずは今お悩みになっている問題をご相談ください。

3 弁護士法人心 名古屋法律事務所へのご相談について

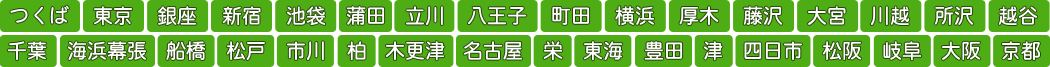

当事務所は、名古屋駅から徒歩2分の立地にあります。

当事務所では個室にてご相談をしていただけますので、周りの目を気にすることなく、落ち着いて借金に関するお悩みをご相談いただくことが可能です。

弁護士へのご相談を希望される方は、まずは当法人にご連絡ください。

夜間・土日祝を含め、柔軟にご予約をお取りいたします。

自己破産をする方が引っ越しをする場合の注意点 借金返済にお悩みの方へ

借金問題を解決するために必要な費用

1 借金問題でお悩みの方へ

借金問題でお悩みの方の中には、「返済ができないのに解決するためにもお金が必要となると、一体どうしたらいいのか」と思われる方もいらっしゃると思います。

どのようなことに対して費用がかかるのか、分割払いはできるのか等、以下でご説明していきます。

2 弁護士費用

借金問題を解決するためには、任意整理という分割払いの話し合いをするケースや、個人再生や自己破産という裁判所への申立てをするケースもあり、いずれも弁護士に依頼すれば弁護士費用がかかります。

一括支払いは苦しいという場合は、ご事情を考慮し、状況に応じて分割払いで承ることもございます。

弁護士費用の具体的な内容は、大きく分けて以下のとおりです。

⑴ 着手金

弁護士に借金問題の解決を依頼することで発生する費用です。

⑵ 出廷日当、出張日当

弁護士が、裁判所に出廷したり、どこかに出張することがあれば(例えば、破産管財人との面談等)かかる費用です。

⑶ 実費

直接的に弁護士に対する報酬ではありませんが、郵便代や印紙代、FAX代や謄写料等がこれにあたります。

3 予納金

予納金とは、個人再生や自己破産を申し立てた場合に裁判所に支払う費用です。

予納金が高額になることが予想されながら一括の支払いが難しい場合、弁護士費用と同じく申立までに分割で積立しておくことが多いです。

だいたいの金額の目安は以下のとおりです。

⑴ 自己破産の予納金

自己破産の予納金は、同時廃止と管財事件で大きく異なります。

借金が増えた経緯も悪くなく、財産も一定の基準より少ない場合は、破産管財人が選任されず同時廃止という簡易な事件となり、予納金は1万3000円程度であることがほとんどです。

一方、破産管財人が選任される管財事件となると、案件によって異なりますが最低でも約20万円の予納金が必要です。

⑵ 個人再生の予納金

個人再生の予納金は、多くの場合は1万3000円程度です。

ただ、案件の内容等によって稀に個人再生委員という第三者的立場の弁護士が裁判所に選任されることがあり、その場合の予納金は約15万円~20万円です。

借金の時効が成立する条件

1 借金の時効

借金については、返済するのが原則です。

ただし、貸主が一定期間返済を請求しなかったり、借主が一定期間弁済しなかった場合には、時効が成立し、借主は、返済義務を免れることができます。

では、上記の一定期間とは、どの程度の期間を指すのでしょうか。

⑴ 令和2年3月31日以前に発生した債権の場合

知人など個人間であれば、基本的には10年です。

貸主または借主のいずれかが商人である場合には、商事債権として5年となります。

そこで、貸主についてみていくことにします。

貸主が、いわゆるサラ金やカード会社(信販会社)である場合、時効期間は5年となります。

また、貸主が銀行の場合も、5年で時効となります。

一方、貸主が信用金庫の場合、「信用金庫の行う業務は営利を目的とするものではないというべきであるから、信用金庫は商法上の商人には当たらない」との最高裁の判断から、信用金庫は商人でないとされているため、10年が時効期間となります。

ただし、借主が個人事業主であり、事業目的で借り入れをした場合は、商事債権となるため、時効期間は5年となります。

信用金庫と同様、商人ではないとされている、信用組合、農業協同組合、商工中金、労働金庫、住宅金融支援機構などが借主の場合、時効期間は10年とされています。

上記時効期間は、基本的には、最後の取引時(借入時・弁済時)から開始するものとされます。

ただし、時効期間が5年とされている場合でも、裁判をされて判決が出た場合等は、時効期間は判決確定から10年間になります。

⑵ 令和2年4月1日以降に発生した債権の場合

令和2年4月1日以降に発生した債権については、民法改正で、権利行使ができることを知ったときから5年間で時効で消滅するとされています。

つまり、貸主の分類に関係なく原則5年で時効にかかるようになりましたので、注意が必要です。

2 時効の完成猶予・更新

時効期間が、5年または10年とされていても、時効成立のためには時効期間の経過のみならず、消滅時効の完成猶予や更新が行われていないことが必要となります。

完成猶予事由は、6か月程度時効の進行がとまり、更新事由が存する場合、またゼロから時効期間が再スタートすることとなります。

完成猶予事由として、仮差押えやや催告があります。

これらは、仮差押えや催告後6か月以内に訴訟などの手続きを取らなければ、時効の効果は生じません。

更新事由として、差押えや承認があります。

少額でも返済すれば、承認したこととなります。

また、支払い猶予の申し入れも借金があることを認めたこととなりますので、承認となります。

承認をした場合、そこからまた5年経たなければ、時効を主張することはできなくなります。

3 時効の援用

時効期間が経過し、中断事由が不存在であったとしても、期間が経過すれば自動的に返済義務がなくなるというわけではありません。

時効の援用といって、消滅時効の主張をすることが必要となりますのでご注意ください。

最終の支払いから時効期間が経過していても、時効を援用していないことから、訴訟を起こされる場合もあります。

訴訟を放置してしまうと、既に時効期間を経過しているものでも判決が出てしまい、時効が伸びてしまいます。

ただ、判決が出る前に答弁書にて、時効の援用をすることはできます。

4 債務整理による借金問題の解決

以上が借金の時効が成立するための条件ですが、時効が成立しない場合には、借金をどうするか考えなければなりません。

これまでどおりでは、もう借金を返すことができないといった場合には、任意整理、自己破産、個人再生等の債務整理を検討することが必要です。

債務整理による借金問題の解決をお考えの場合には、弁護士法人心 名古屋法律事務所までご相談ください。

借金問題での弁護士と司法書士の違い

1 140万円以上の借金を取り扱えるかどうか

借金問題において、司法書士と弁護士で大きく違う点は、140万円を超える借金を取り扱えるかどうかです。

司法書士は、債務額140万円を超える業者の借金の支払方法の交渉等はできません。

そこで、司法書士に債務整理を依頼しても、140万円以上の債務が残っている業者が1社でもいることが判明すれば、一旦契約をやめて弁護士に依頼し直さなければならなくなります。

また、1社ごとには140万円以下の債務にみえても、保証会社が共通している等で債務額が140万円を超えて司法書士では取り扱えないケースがあります。

たとえば、三井住友銀行から100万円、SBI銀行から50万円借りている方が債務整理して、保証会社がどちらもSMBCコンシューマーファイナンスの場合、代位弁済でSMBCコンシューマーファイナンスに合計150万円の債務があることになります。

この場合、三井住友銀行もSBI銀行も、結局弁護士に依頼しなければ交渉できないことになります。

2 140万円以上の過払い金の返還を求めることができるか

借金の場合と同様、過払い金がある場合も、140万円を超える業者は、司法書士が交渉することはできません。

たとえば、アコムから50万円の借金があって、引き直し計算をしてみると、150万円の過払い金が発生する場合も、司法書士は取り扱うことが出来ないことになります。

3 裁判対応ができるか

自己破産や個人再生では、司法書士は文書の作成を代理することはできるので、資料を集めて裁判所に申請書を出すことはできます。

ただ、自己破産でも140万円を超える債権者に裁判を起こされると、司法書士は対応することができませんので、すぐに判決が出て差押えを受ける可能性があります。

4 裁判所や破産管財人からの質問への回答を代理できるか

司法書士は、裁判所の裁判官と面談したり、破産管財人の質問に答える面談に臨むことはできません。

文書の作成の代理と、本人に代わって裁判官や破産管財人の質問に答える代理権は別物だからです。

5 まとめ

司法書士は、身近な法律家として少額の借金問題の解決に貢献している方もいらっしゃいます。

ただ、司法書士の本業は不動産登記や商業登記ですから、金額が大きくなったり、法律上難しい問題の説明や対応が必要になると、本来の専門家である弁護士が適任ということになるでしょう。

借金問題の相談で専門家を選ぶポイント

1 借金問題を相談する専門家選びのポイント

借金問題を専門家に相談しようと思ってインターネットで「借金問題」と検索すると、借金問題を取り扱っている弁護士、司法書士のホームページがごまんと出てきます。

そのため、どこに相談したらよいかわからない、とお悩みの方もいらっしゃるかもしれません。

そこで、借金問題を相談する専門家選びのポイントについて、①弁護士と司法書士どちらに相談すべきか、②借金問題を相談する弁護士選びのポイント、という2点に分けてご説明します。

2 ①弁護士と司法書士どちらに相談すべきか

まず、借金問題を相談する際、弁護士と司法書士のどちらに相談した方がよいか、という点ですが、弁護士に相談するのがよいでしょう。

まず、司法書士は借金の金額が140万円を超えるものについて任意整理の交渉や訴訟対応をすることができませんし、140万円以下のものであっても対応することができるのは認定司法書士に限られます。

また、自己破産や個人再生といった裁判所で行う手続きについて、司法書士は裁判所等とのやり取りを代理することができず、司法書士による申立てであることが理由で通常管財事件となったり、個人再生委員が選任される場合もあり得ます。

弁護士であれば、金額による制限もありませんし、代理人として裁判所等とのやり取りを行うことができますので、裁判所等とのやり取りを上手く行うことができるか不安な方は、弁護士に相談するのがおすすめです。

3 ②借金問題を相談する弁護士選びのポイント

⑴ 知識・経験の豊富さ

借金問題を解決するための、任意整理、自己破産、個人再生(この3つを総称して「債務整理」と呼ばれます。)という方法について、知識・経験が豊富であれば、適切かつスピーディーに借金問題を解決へと導いてくれます。

⑵ 費用の安さ、分割払いの可否

借金問題でお悩みの方の多くは、弁護士費用をすぐに用意できる余裕のある方は少ないでしょう。

そこで、弁護士費用の安さや分割払いでも対応してくれるかどうかも大きなポイントとなります。

もっとも、安い費用で大量に案件を集め、弁護士ではない事務員がずさんな事件処理を行う事務所もあるので注意が必要です。

⑶ 弁護士が相談しやすい人物かどうか

借金問題の相談は、家族や友人などにも相談しにくいもので、1人で悩みを抱えて苦しんでいる方も多いのではないでしょうか。

そのような状況を理解し、相談しやすい雰囲気を作ってくれる弁護士を選ぶことで、安心して借金問題解決を任せることができます。

4 借金問題のご相談は弁護士法人心まで

当法人では、多数の借金問題を取り扱い、解決してきた実績があり、豊富な知識・経験に基づく適切かつスピーディーに借金問題の解決を行います。

また、弁護士ごとに担当分野を設け、借金問題は債務整理を担当する弁護士が集中的に行うことにより、低コストを実現し、費用の分割払いも可能です。

借金問題のご相談は、当法人まで御気軽にご相談ください。

借金問題を放置すると起こること

1 借金問題を放置すると、借金が減らないことが多い

借金は、約束どおり払えている限り問題ないと思っている方が多いでしょう。

たしかに、借金が減っており、完済できる目途が立っているなら、問題にならないともいえます。

しかし、借金問題を放置すると、借金が減らない人も大勢いらっしゃいます。

それどころか、リボ払いでたくさんお金があるように錯覚し、借金がだんだん増えている方も少なくありません。

2 借金が減らないと返済が遅れるようになる

借金が減らずに増えていくと、毎月の返済額も増えていき、収入の範囲内でまかないきれなくなります。

収入の範囲内でまかなえないと、借入をして他の業者に返済するのを繰り返すいわゆる自転車操業になり、いずれは返済が遅れるようになってしまいます。

3 返済が遅れると損害金が増えてますます払えなくなる

返済が遅れると、通常の利息だけでなく、遅延損害金をとられるようになります。

通常の利率は、10~18%程度が多いですが、遅延損害金は、14~26%とさらに高く、損害金がかかることでさらに借金は増えてしまいます。

損害金が増えると借金の返済はますます難しくなっていきます。

4 返済できないと督促が続き、一括請求される

返済できなくなると、毎日のように業者から督促が来るようになります。

中には職場に電話がかかってきたり、眠れなくなる方もいらっしゃいます。

そして、2ヶ月以上返済できないでいると、一括請求されることになります。

5 一括請求後は裁判を起こされて差押えを受ける

一括請求後は、当然のように返済ができず、相手の業者が裁判を起こし、いずれは給料や預金の差押えを受けることになりかねません。

6 借金問題の解決はお早めに!

借金問題は、借金が減らない状態が何年も続いていると、病気になったり不意な出費があっただけで返済が遅れる状態になり、先に見たような負のループにおちいり危険があります。

少なくとも返済が遅れる前に、できれば借金が減らない状態が続いているだけのうちに、お早めに借金問題を弁護士等の法律の専門家に相談することをお勧めします。

借金問題の解決の流れ

1 はじめに

借金等が払えない場合や、このまま支払っていても一向に借金等が減らず、支払い終わるまでの道筋が見えない場合、突然、昔の借金について一括での返済を請求された場合、弁護士に相談することによってそのような問題が解決することがあります。

2 方針の決定

まずは、弁護士に相談し、現状を伝え、どのような解決を図るのが適切かを相談することになります。

弁護士の借金問題の解決の方法としては、主に任意整理・個人再生・自己破産がありますが、それぞれの手段に応じてメリットやデメリットがあります。

例えば、住宅ローンのある自宅を残したいのであれば、自己破産を避け、任意整理や個人再生の方向で進めていくことを検討することになりますし、一切支払いができない状況であれば自己破産の方向で進めていくことを検討していくことになります。

3 受任通知の送付

方針が決まり、弁護士に債務整理を依頼したら、弁護士はまずは受任通知を送ることになります。

受任通知が届くと、貸金業者やクレジットカード会社は本人に直接連絡をすることができなくなります。それ以外の業者についても基本的には、本人と連絡を取ろうとしなくなります。

そして、この債権者からの督促から解放された期間で生活を建て直し、任意整理であれば、弁護士報酬や毎月の支払可能な金額を見極めるために積立をし、破産や個人再生であれば、裁判所に申し立てるための資料の収集等を行うことになります。

4 債権者との和解や裁判所への申立て

その後、任意整理であれば、各債権者と毎月の返済額を支払い可能な範囲に抑えて和解し、支払をしていき、債務を完済します。

個人再生であれば、裁判所に申立て、法律に従って減額された金額を支払って、債務を完済します。

破産であれば、裁判所に申立て、免責の許可決定を得て、債務の返済を免れることになります。

5 まとめ

このように、弁護士に依頼することにより、適正な手段により債務整理をすることにより、債務を完済したり、支払義務を免れることができます。

名古屋の近郊にお住まいで、借金問題に苦しんでいる方は、是非、弁護士法人心にご相談ください。

借金問題をかかえている方への解決方法

1 借金問題の解決方法は大きく5つ

約束どおり借金を返済することができず債権者から督促を受けている、借金を約束どおり払っても利息ばかりで元金が減らない、といったことでお困りの方は、何らかの解決方法を探る必要があります。

ここでは、借金問題を解決する方法を、大きく5つに分けて簡単に紹介します。

2 過払い金の返還請求では、相手の業者からお金を返してもらえる場合もある

平成19年以前から消費者金融やカード会社から借金(キャッシング)をしている方は、高い利息を払いすぎていて、過払金として返還してもらえることがあります。

この場合、現在借金問題に悩んでいる方でも、借金が減るどころか、相手の業者からお金を返してもらえることもあります。

3 消滅時効の援用

相手の業者に最後に返済してから5年以上(信用金庫や個人からの借金の場合には10年)たっている方は、消滅時効といって、法律上正しく主張すれば返済しなくてよくなる場合があります。

長い間借金の返済をしていなかった方でも、借金問題を解決できる方法です。

4 任意整理では、利息を原則0にしてもらって、毎月の返済を減らせる

任意整理とは、弁護士に頼んで、相手の業者と分割払い等の話し合いをしてもらう、借金問題の解決方法です。

借金問題を解決するうえで最も一般的な方法といえ、基本的に元金は減らないですが、利息を原則0にしてもらって、毎月の返済額は、元金を36回~60回(3年~5年分割)で完済する程度まで減らせることが多いです。

5 個人再生では、借金の元金を減らして3~5年で完済できる

個人再生とは、弁護士に依頼して裁判所に申請し、借金の元金を減らしてもらう、借金問題の解決方法です。

住宅ローンの残っている自宅を残したいが元金全額は払いきれないという方が借金問題を解決するためによく用いる方法です。

6 自己破産では、借金を0にしてもらえる

自己破産とは、弁護士に依頼して裁判所に申請し、借金を0にしてもらう、借金問題の解決方法です。

ギャンブル等むだづかいで借金が増えたわけではなく、20万円以上の価値のある財産がないような方がよく用いる手続きです。

収入が少なく、借金の支払をする余裕がないような方でも借金問題を解決できる方法になります。

7 まとめ

借金問題には様々な解決方法があり、どの方法が適切かは、財産・収入・支出・借金の状況等によって異なります。

どの方法が適切かは、借金問題に詳しい弁護士にご相談されることをお勧めします。

弁護士法人心では、担当分野性を採用しており、借金問題に関するご相談は、借金問題の解決に注力してきた弁護士の方で担当させていただきます。

借金問題のご相談は、弁護士法人心までご相談ください。